みなさんこんにちは!じんじんです!

2024年3月にサイドFIREをした者です!

今日は2024年7月19日(金)。

ここ数日で日本株・米国株ともに爆下げ中ですが、みなさんいかがお過ごしですか?

もちろん私も影響をもろに受けていて、資産が順調に溶けていっていると思われます。

悩む人

悩む人やべ~よやべ~よ( ;∀;)どんどん含み益が減っていくよ( ;∀;)どうすりゃいいんだよ・・・( ;∀;)

さてこんな時はどうしたらいいんでしょうかね?

そこで今回は『下落相場の時に私が心掛けていること』について書いてみたいと思います。

みなさんは何か意識していることはありますか?

それでは今回もよろしゅーお願いします(‘◇’)ゞ

下落相場で私が意識していること

下落相場で私が意識していることは以下の7点です。

資産管理アプリを見ない

1つ目は『資産管理アプリを見ない』です。

ちなみに私が今使っている資産管理アプリは『Smart Life Designer』です。

複数の口座を一括で管理できるし何より無料なのがありがたいんですよね~。

私の尊敬するYoutuberの節約マスクかおるさんも使っていところもポイント高しです(^ω^)

本題に戻りますが、下落相場では資産管理アプリは見ないようにしています。

理由は、

実際にスマホの画面で数字を見てしまったら精神的ダメージがデカいけど、見なければノーダメージなんだよね!

例えばこんなのを見たらみなさんはどう思いますか?

1日で約1,500万円の資産が減ったら結構ダメージ食らいませんか笑?

ではこのダメージを防ぐにはどうしたらいいでしょう?

答えは簡単。

アプリを開かなければいいんです。

NasdaqやS&P500が大きく下がっていると思ったらアプリは開きません。

少々の下げだったら別にいいんですけど、指数が大きく下がってさらに円高になろうもんならしばらくは開きません笑

資産管理アプリなんて見なくてもな~んの問題もないですからね。

いつまで見ないの?

ある程度株価が戻るまでかな。

サイドFIREにおいて自身のメンタル管理は超重要です。

資産が減っていることが分かっているんだったら見なければいい。

そして株価が戻りつつあるころに改めて資産を確認すればいい。

簡単なことですね(^ω^)うぇ~い

株価の下落(調整)は必ずある

2つ目は『株価の下落(調整)は必ずあるもの』と認識しておくことです。

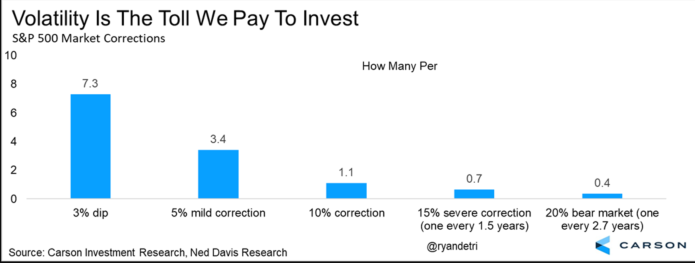

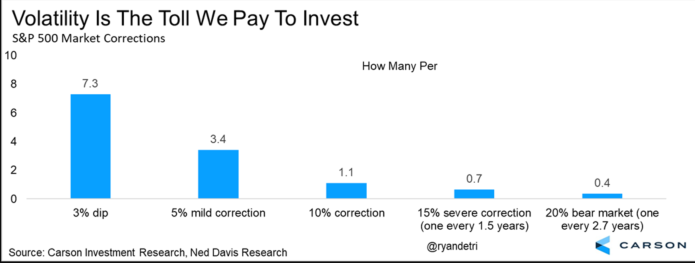

みなさんは下の図を見たことがありますか?

これはS&P500の下落率とそれが起こる回数の平均を表したものです。

- 1年に平均7.3回高値から3%の下落が起こる

- 1年に平均3.4回高値から5%の下落が起こる

- 1年に平均1.1回高値から10%の下落が起こる

- 1年に平均0.7回高値から15%の下落が起こる

- 1年に平均0.4回高値から20%の下落が起こる

ちなみに今年はまだ10%の下落は起こっていないので、下半期で起こっても全く不思議ではありません。

3%の下落なんて2ヵ月に1回以上の確率で起こるんだから珍しいことでも何でもありませんよね。

こういった知識を持っているだけで、株価が下落しても気になりません。

でも資産が減ったのを見るのはイヤなので資産管理アプリは開きません笑

どうせいつか株価は上がると思っている

3つ目は『どうせいつか株価は上がると思っている』ことです。

一時的に株価が下がることはあってもいつかは絶対に上がります。

そう思っているから誰もが長期のインデックス投資をやっているんですよね?

1年2年の短期間で考えると負けることはありますが、10年20年のスパンで考えるとまぁ負けることはありません。

今年の4月末頃に一時『新NISA損切り民』という言葉が流行りましたがもはや意味が分かりませんでした(;’∀’)

1月から始めて4月末に損切りって何を考えて新NISAを始めたんでしょうか(;’∀’)?

収入を増やすことに集中する

4つ目は『収入を増やすことに集中する』です。

下がった株価や減った資産のことを考えている時間があったらその分以上に収入を増やすことを考えて行動すればよろし!

まじでそれだけのことなんですよね。

これは公務員として働いているときにはなかった考え方です。

自分らしく生きていくためにも自分で稼げる力をより一層高めていきまっせ~(^ω^)うぇいうぇい

無理のない範囲で買い増しする

5つ目は『無理のない範囲で買い増しをする』ということです。

株価が下がるということは株が安く買えるということ。

円高になればそれだけ米国株をたくさん買えるということ。

株安・円高になることは悪い事ばかりではありません。

どんな状況にでも必ずチャンスはあるということですね(^ω^)

もちろん買い増しなんかせずにしばらく放置するのもいいと思います!

狼狽売りは厳禁ですよ!!!

株価が下落した原因を調べる

6つ目は『株価が下落した原因を調べる』です。

『株価が下がった理由はなんで?』

『なんで半導体の株が売られたの?』

『AIブームはもう終わり?』

『トランプさんが大統領になったら株価はどうなる?』

『結局FRBは利下げをいつするの?』

『アメリカはソフトランディングできるの?それともリセッションに入るの?』

株価に影響を与える変数ってたくさんあるから結局は株価は読めないんだけど、色々と情報を集めてみたり自分なりに仮設を立ててみたりするのは楽しいんですよね。

まぁ最終的には毎月コツコツ積み立てるのが最適解ってなるんでしょうね笑

インデックス投資以上に効率的にお金を増やす方法ってあるの?って思う

7つ目は『インデックス投資以上に効率的にお金を増やす方法ってあるの?って思う』です。

そもそも私はインデックス投資以上に効率的にお金を増やす方法を知りません。

だから株価が下がって株を売ったとしても「さて、このお金をどうしたもんか?」ってなると思うんですよね。

またS&P500を買い直すにしてもそんな上手に買えるとは思えないし、個別株でうまく儲けることが出来るとも到底思えません。

だから結局は株価が下がっても「どうしたらいいんだろう?」なんて焦る必要まったくありません。

売らずに持ち続けるのが正解なんです。

ほっとけばそのうち株価は上がりますから。

資産形成に投資は必須

今後の日本は、

- 税金は上がる

- 社会保険料も上がる

- 給料は上がらない

- 手取りは減り続ける

- 物価は上がり続ける

- 年金なんて当てにならない

なかなかにハードモードな人生が待ち構えています(;’∀’)

なので自分で資産形成に励まんといかんのじゃい!

資産形成の強力な武器の一つが新NISA。

これを使わない手はありません。

私ももっと早くからNISAの存在を知って利用していれば・・・って今でも思います。

ちなみに2024年3月末のNISA口座数は2323万口座らしいです。

これは口座を開設できる人口の約22.1%がNISA口座を持っている計算になります。

年々着実に増えているようですが、個人的にはまだまだ少ないように感じています。

てか『投資をする』ということがもっと当たり前にならないとダメですよね。

私の周りには投資をしている人や投資を教えてくれる人なんて一人もいませんでした。

投資なんてお金持ちがすることで自分のような庶民には関係ないことでしょ~。

てかそもそも資産形成の手段なんて貯金しかないと思ってましたもん。

投資をしてお金を増やすなんて考えたことすらなかったですからね。

こう考えると小さい頃からの金融教育って絶対大切だなぁって思います。

高校では家庭科の授業でちょろっとお金について勉強するんですけど、家庭科の先生も特別知識や経験があるわけじゃないから結構苦労されてたし、もっといいやり方を真剣に考えた方が良いんでしょうね。

ということで少し話がそれましたが、投資はやりましょうってことでした(^ω^)

おわりに

今回は『下落相場の時に私が心掛けていること』について書いてみました。

- 資産管理アプリを見ない

- 株価の下落(調整)は必ずある

- どうせいつか株価は上がると思っている

- 収入を増やすことに集中する

- 無理のない範囲で買い増しする

- 株価が下落した原因を調べる

- インデックス投資以上に効率的にお金を増やす方法ってあるの?って思う

投資を始めたばかりの頃は株価が下がって資産が減るといちいちショックを受けるんですが、こんなもんは慣れです。

株価が下がることもあるから上がることもあると思って気長にやりましょう。

そして多分ですが年末には今回下がった以上に資産が増えてますよ、きっと(^ω^)

と言うことで今回はここまで!

どうもありがとうございました(‘◇’)ゞ

今日も最高の一日に!

コメント